Le catastrophe bond, o obbligazioni-catastrofe, sono strumenti finanziari introdotti di recente, ma che stanno guadagnando rapidamente popolarità tra gli investitori, compresi quelli istituzionali.

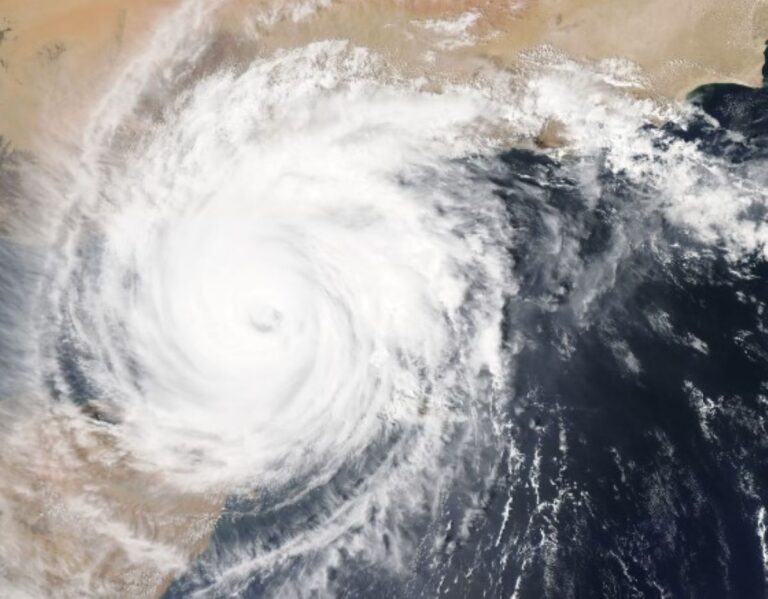

Come ogni obbligazione, le cat-bond offrono un rendimento. Tuttavia, sono legate al verificarsi di eventi naturali come terremoti o uragani.

Se l’evento non si verifica, gli investitori ricevono il rendimento pattuito. In caso contrario, possono perdere parte o tutto il capitale investito.

Table of Contents

Origine delle obbligazioni catastrofe

Le cat-bond sono state create dalle compagnie di assicurazione per ridistribuire i rischi associati agli eventi catastrofici.

Questo concetto di trasferimento del rischio non è nuovo: le compagnie assicurative tradizionalmente stipulano contratti di riassicurazione per proteggersi.

Ad esempio, una compagnia che assicura contro i furti d’auto può riassicurarsi con un’altra compagnia, ottenendo un rimborso se i furti superano una certa soglia.

Il ruolo dei mercati finanziari

La novità delle cat-bond risiede nel fatto che la distribuzione del rischio viene affidata ai mercati finanziari.

Con l’aumento del numero e della gravità dei fenomeni estremi dovuti ai cambiamenti climatici, le assicurazioni trovano sempre più rischioso coprire certi eventi.

Le compagnie emettono quindi obbligazioni che offrono rendimenti normali se non si verificano eventi catastrofali, ma che non vengono rimborsate se l’evento si manifesta. In questo modo, i costi dei risarcimenti sono compensati dai guadagni delle obbligazioni.

Vantaggi per le compagnie assicurative

Questi strumenti finanziari stanno riscuotendo successo perché offrono rendimenti elevati. Secondo un articolo di Les Echos, lo scorso anno le cat-bond hanno garantito rendimenti medi intorno al 16%, un risultato notevole in un contesto di mercati finanziari difficili e tassi di interesse in aumento.

Parte del successo è dovuto all’aumento dei tassi, dato che la maggior parte delle cat-bond ha tassi variabili che crescono con l’aumento dei tassi delle banche centrali.

Dimensioni del mercato delle Cat-Bond

Oggi, il mercato delle obbligazioni catastrofali vale circa 40 miliardi di dollari, con 10 miliardi di nuove emissioni solo dall’inizio del 2023.

Anche istituzioni finanziarie internazionali come la Banca Mondiale e singole imprese come Alphabet/Google hanno emesso cat-bond per proteggersi da eventi naturali specifici, come i terremoti in California.

Considerazioni finali

Le cat-bond rappresentano un metodo per distribuire i rischi legati a fenomeni naturali tra un ampio numero di investitori.

Offrono rendimenti elevati, ma comportano rischi significativi, inclusa la possibilità di perdere l’investimento in caso di eventi catastrofici.

Questi strumenti sono un esempio di come il settore finanziario cerchi di adattarsi ai cambiamenti climatici, concentrandosi sulla protezione dei profitti piuttosto che sulla prevenzione dei disastri.

Leggi anche: Assicurazione terremoto ed eventi sismici: cosa copre e cosa sapere